A pesar de los costos del excesivo ajuste que carga la sociedad española, el mayor desde la vuelta de la democracia, el presidente Mariano Rajoy sostuvo el lunes pasado que “si eso (la inyección de dinero público en los bancos) fuera necesario para conseguir el crédito para salvar el sistema financiero español, yo no renunciaría, como han hecho todos los países de Unión Europea, en inyectar dinero público, pero eso sólo sería en última instancia”.

A pesar de los costos del excesivo ajuste que carga la sociedad española, el mayor desde la vuelta de la democracia, el presidente Mariano Rajoy sostuvo el lunes pasado que “si eso (la inyección de dinero público en los bancos) fuera necesario para conseguir el crédito para salvar el sistema financiero español, yo no renunciaría, como han hecho todos los países de Unión Europea, en inyectar dinero público, pero eso sólo sería en última instancia”.

Esa última instancia llegó rápidamente y tres días después se tomó la decisión de nacionalizar Bankia, el cuarto banco en importancia en España, definido por el diario El País como “la gran caja de ahorros del PP” (10/05/12), dado que Caja Madrid y Bancaja, que integran el Banco Financiero y de Ahorros (BFA), matriz de Bankia, fueron controladas por políticos del Partido Popular. Pareciera que los populares salen al rescate de los populares. De hecho, el presidente de Bankia fue hasta hace unos días Rodrigo Rato, ex vicepresidente y ministro de economía del gobierno de José María Aznar y ex director gerente del FMI. Durante su mandato en Bankia, cerró 853 sucursales y despidió a 3857 empleados.

La ingeniería para la formación de Bankia, así como su actual nacionalización, es altamente compleja. Con un generoso préstamo del gobierno español, siete cajas de ahorro complicadas por la gran cantidad de activos tóxicos, cinco de ellas muy pequeñas, se fusionaron en el BFA, que consolidó gran parte de los activos tóxicos y que, a su vez, gestó Bankia, una entidad controlada, y supuestamente saneada. La creación de Bankia fue presentada como un éxito de la política de libre mercado, que se coronó con la emisión de 3092 millones de euros en acciones, ofertadas principalmente a los asociados de las cajas fusionadas y a los bancos españoles; llamativamente, no hubo demanda de inversores extranjeros.

Esta arista de “contribución de mercado” a la crisis financiera no resultó eficiente para los inversores que confiaron en Bankia, pues al día de hoy perdieron cerca de un 40% del monto invertido, arrastrados por la caída del valor de las acciones.

Tampoco fue suficiente que Bankia pusiera, entre sus activos privilegiados para integrar las garantías entregadas al Banco Central Europeo, el préstamo de 76,5 millones de euros realizado al Real Madrid para comprar los pases de Cristiano Ronaldo y Kaká.

La nacionalización se realiza con la capitalización de un préstamo otorgado por el gobierno por 4465 millones de euros al Banco Financiero y de Ahorros, que a su vez es propietario del 45,5% de las acciones de Bankia.

El comunicado oficial del Ministerio de Economía informa que “la entrada en el capital se considera un primer paso necesario para garantizar la solvencia, la tranquilidad de los depositantes y disipar las dudas de los mercados sobre las necesidades de capital de la entidad”, un enfoque inaceptable pues se realiza a costa de la intranquilidad de la mayoría de los españoles, quienes ven severamente reducidas sus posibilidades de empleo, atención médica o educación.

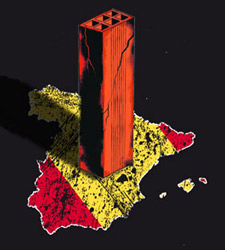

Los activos tóxicos del ladrillo

La razón subyacente de esta nacionalización, y de otras tres intervenciones y cuatro nacionalizaciones de entidades de menor tamaño, son los denominados “activos tóxicos del ladrillo” que, si bien comprenden a los préstamos hipotecarios para vivienda realizados a las familias, tienen su mayor poder tóxico en los préstamos destinados a las constructoras, en muchos casos en desarrollos que han quedado por la mitad o de los que sólo se adquirió el terreno. Sobre estos activos problemáticos, como los denomina el Banco de España, se enfocó la primera reforma financiera del gobierno de Rajoy en febrero pasado, exigiendo fuertes provisiones (el colchón con el que los bancos se protegen de las pérdidas), que alcanzan entre el 65 y el 80% de la cartera problemática.

Los bancos españoles tenían al cierre de 2011 activos problemáticos por 184 mil millones de euros, que ascendían al 60% del total de la cartera de la construcción. Bankia poseía 31.800 millones de euros de estos activos tóxicos, un monto significativo.

Pero, además, la cartera problemática viene creciendo aceleradamente y tiene altas probabilidades de seguir haciéndolo. Según el Informe de Estabilidad Financiera del Banco de España de abril de 2012, “el sector de construcción y promoción inmobiliaria muestra una ratio de morosidad sensiblemente más elevada (un 20,9% en diciembre de 2011, frente al 13,5% en diciembre de 2010)”; para luego concluir que “la débil coyuntura económica ayuda a explicar que los activos dudosos crezcan, y que previsiblemente lo sigan haciendo en un contexto como el descrito”. La lectura de esta última frase lleva a una reflexión: si no fuera por la ideología aplicada, el escenario debería ser distinto, y las políticas deberían estar enfocadas al crecimiento en vez de centrarse en el ajuste.

Estas citas del informe de estabilidad ayudan a comprender las razones de la segunda reforma financiera anunciada el viernes pasado, dos meses después de la primera.

En esta reforma se exige a los bancos constituir fuertes provisiones sobre el crédito actualmente sano o normal. Sobre el financiamiento a la construcción, se exigirán provisiones hasta un máximo del 52%, bastante cerca de las exigidas para los créditos tóxicos. La totalidad de la cartera sana pasará de una media de provisiones del 7 hasta el 30%, un incremento importante, y que significa un requerimiento de capital adicional para los bancos de unos 31 mil millones de euros. Para tener una idea del enorme esfuerzo que esta nueva norma significa, es equivalente a más de cuatro años de utilidades de las entidades, ya que las ganancias obtenidas por los bancos españoles en 2011 llegaron a los 7700 millones de euros.

No puede obviarse que en esas ganancias tienen un peso importante las filiales que los grandes bancos tienen en el exterior; en 2011, sólo el 10% de las ganancias del Banco Santander provinieron de España, mientras que la mayor parte se originó en América Latina; similar es el caso del BBVA, donde las ganancias en España y Portugal representaron el año pasado sólo el 10% de sus ganancias totales (La Nación, 10/05/12).

La nueva reforma llevará a los bancos a buscar inversores, o deshacerse de inversiones en el exterior, o esperar a la ayuda estatal, dado que el gobierno español ha comunicado que las entidades que no puedan afrontar el saneamiento recibirán dinero público a una muy elevada tasa del 10% anual, y que podrá ser convertido en capital si eventualmente se requiere, es decir, mayor participación del gobierno en las entidades financieras.

El gobierno calcula que estas ayudas estatales llegarán a los 15 mil millones de euros, y una parte importante irá para Bankia, que es el banco que tiene el mayor volumen de activos tóxicos del ladrillo.

El ejemplo español, si bien no es novedoso, es paradigmático de la fortaleza que tienen los grupos financieros para imponer sus condiciones en la economía y obtener el visto bueno de los líderes mundiales. Se deja de cubrir la salud de pacientes porque el dinero no alcanza, pero, en la escasez, no se duda en invertir miles de millones para salvar a los bancos que especularon dando créditos sin evaluar adecuadamente su riesgo, especialmente en medio de una burbuja de precios inmobiliarios.

La derecha habla de la subsidiariedad del Estado y de la libre empresa privada, pero no duda en nacionalizar los bancos a cualquier costo si la situación lo requiere.

Nuevamente se socializan las pérdidas y se privatizan las ganancias; es lo que sucedió con el sistema financiero estadounidense, con la diferencia que en el caso español, los costos que se le hace pagar a la sociedad son mucho más elevados.

Como expreso habitualmente, el único límite que tiene el ajuste es la capacidad de resistencia de los ajustados.

Esta nota fue publicada en Tiempo Argentino el 13.05.2012